前赴后继25年,全世界互联网人,都败给了蔬菜和水果?

进化论说,活下来的不是最聪明的,也不是最强大的,而是最适应环境的。

但问题是,无论是生鲜电商行业自身,还是每日优鲜与叮咚买菜之间,谁是适者?

01 生鲜电商十六年

1996年,世界上第一家生鲜电商Webvan在美国创立。

Webvan曾一度备受追捧,创立三年多即上市,在最高点时市值达到了80亿美元。

不过,这家公司最终的结局,则是在上市短短两年之后就宣告破产。

相比之下,早它两年成立的亚马逊,如今已是世界上最大的电商平台之一。

彼时彼刻,恰如此时此刻。只是,中国生鲜电商的IPO故事,才刚刚开始。

6月25日,每日优鲜正式登陆美国,发行定价13美元,开盘即破发,盘中跌幅一度超过36%。

生鲜电商上市首日遭遇滑铁卢,可能并不在意料之外。但这对于预计6月29日上市的叮咚买菜而言,并非一个利好信号。

2005年,易果生鲜的成立标志着中国生鲜电商的出现。

这十六年间,生鲜电商大致经历了三个阶段的发展:

第一阶段,是传统的B2C模式的垂直生鲜电商,规模较小,只是意味着生鲜品类从电商大框架里分离出来,成为一种可以独立运作的商业供给主体;

第二阶段,随着阿里、京东等互联网巨头及资本市场的关注,生鲜电商模式开始加速发展,相继出现前置仓、店仓一体化、O2O平台、社区团购等多种新型生鲜电商模式。同时,行业加速洗牌,很多中小型生鲜电商陷入困境或被收购;

第三阶段,2020年在疫情“宅经济”的催化下,低迷已久的生鲜电商迎来第二春。特别是,随着拼多多、美团、滴滴等入局社区团购,推动生鲜电商的竞争格局进入新的发展阶段。

不过,回首生鲜电商的过去并结合现状,似乎很难挑选出一个绝对的胜利者。

每日优鲜成立七年,融资十一轮;叮咚买菜成立四年,融资十轮。

如此快速的融资态势,依然跟不上其烧钱速度。

招股书显示,在营收方面,叮咚买菜总收入从2019年的38.8亿元增长到2020年的113.36亿元,GMV(商品交易总额)从47.1亿元增长到130.32亿元,增效显著。

但在亏损层面上,叮咚买菜也没办法踩住刹车。

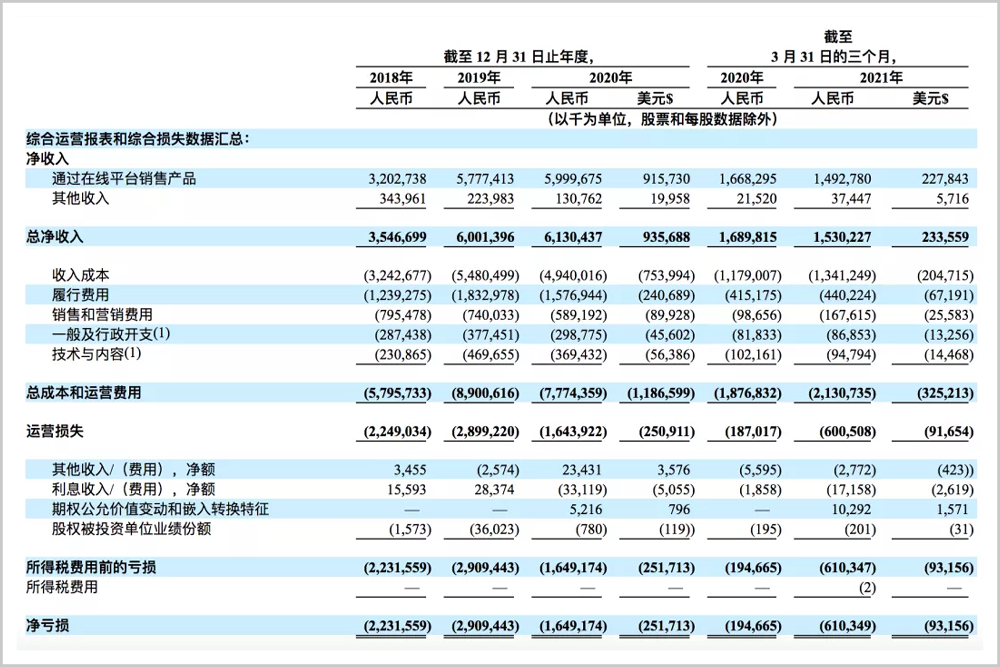

其净亏损从2019年的18.73亿元增长到2020年的31.77亿元。今年截至3月31日的前三个月,净亏损从去年同期的2.45亿元增至13.85亿元。

▲叮咚买菜财务状况

来源:电商在线

尽管每日优鲜的净亏损,在2020年大幅收窄至16.49亿元,但其代价,则是整个业务盘在2019-2020年的营收和GMV增长近乎停滞,2021年一季度甚至出现下滑。

▲每日优鲜财务状况

来源:电商在线

乐观地看,两家的业务竞争可以说不相伯仲;悲观地说,则是两家的状态都难以独立支撑长远发展。

这或许是为什么两家不谋而合地,决定在巨头社区团购业务规模化之前,加紧上市节奏、寻求资本输血的主要考量。

相关数据显示,近年来,中国生鲜零售市场保持稳步增长,2020年中国生鲜零售市场规模超5万亿元。艾瑞预计,到2025年中国生鲜零售市场规模将达到6.8万亿元。

客服咨询

客服咨询